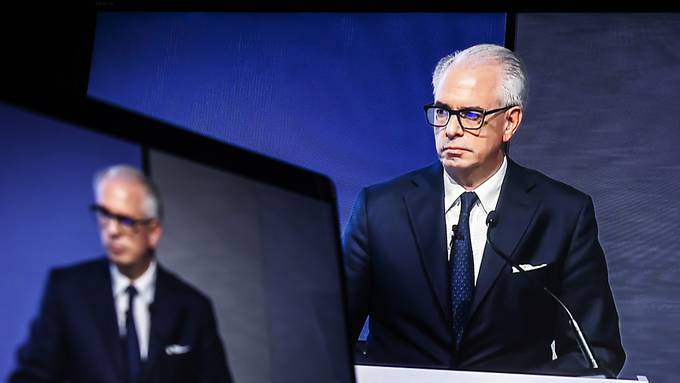

Credit Suisse leiht sich bis zu 50 Milliarden Franken von der SNB

Damit nutzt die angeschlagene Grossbank das am Mittwochabend eingetroffene Angebot der SNB. Die Inanspruchnahme der SNB-Kredite im Rahmen eines besicherten Darlehens (Covered Loan Facility) sowie von kurzfristigen Liquiditätskrediten diene der «präventiven Stärkung» der Liquidität, teilte die Credit Suisse in der Nacht auf den Donnerstag mit. Dies unterstütze die Kerngeschäfte der CS und die Kunden der Grossbank. Die Darlehen würden vollständig mit «hochqualitativen Vermögenswerten» abgesichert, heisst es in der CS-Mitteilung.

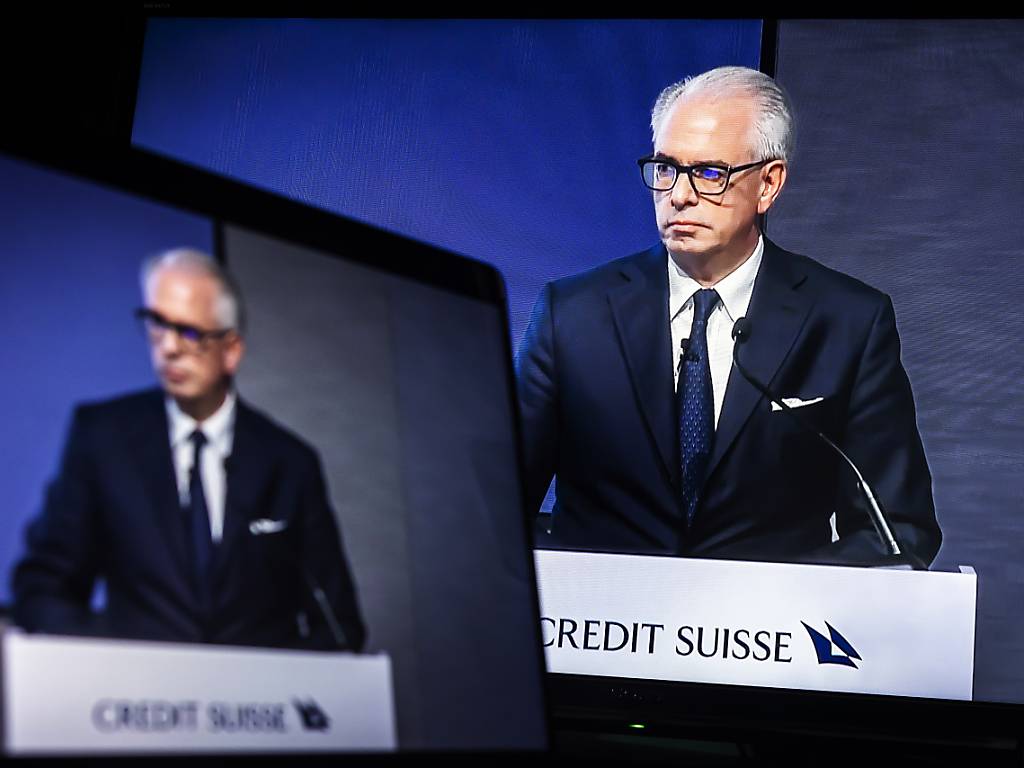

Zudem kündigt die Credit Suisse ein Rückkaufangebot von US-Schuldpapieren im Wert von insgesamt 2,5 Milliarden Dollar an. Parallel dazu werde sie ein Rückkaufangebot für auf Euro laufende Schulden im Wert von rund 500 Millionen Euro vorlegen - beide Angebote gelten bis am kommenden Mittwoch. Die Grossbank kann damit von den tiefen Bewertungen der Schuldpapiere an den Finanzmärkten profitieren, sie wolle aber auch ihre Zinsausgaben «optimieren», wie sie schreibt.

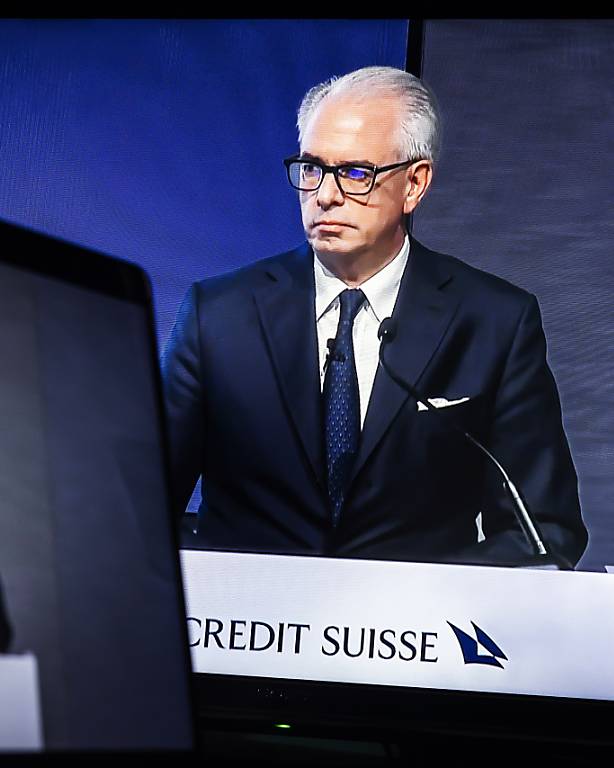

Liquidität stärken

Mit der Inanspruchnahme der SNB-Fazilität im Rahmen der «Covered Loan Facility» in Höhe von 39 Milliarden Franken werde die Liquiditätsquote nun unmittelbar gestärkt, betonte die Credit Suisse in der Mitteilung weiter. Die Liquiditätsquote (LCR) habe per Dienstag bei 150 Prozent gelegen - dies nach 144 Prozent per Ende Jahr. Verlangt wird vom Regulator eine LCR von 100 Prozent.

Gleichzeitig sei die CS gegenüber langfristigen Zinsrisiken «konservativ positioniert», heisst es weiter. So sei das Volumen an längerfristig laufenden festverzinslichen Wertpapieren «nicht materiell» im Vergleich mit dem gesamten Portfolio an hochliquiden Vermögenswerten. Zudem seien diese Papiere gegen Zinsschwankungen vollständig abgesichert. Die US-Bank SVB war nicht zuletzt wegen einem hohen Altbestand an relativ niedrig verzinsten Wertpapieren in Schwierigkeiten geraten.

Fortschritte bei Umbau

Die CS-Verantwortlichen betonten in der Mitteilung erneut die Fortschritte bei der tiefgreifenden Restrukturierung der Bank. Im Rahmen des Umbaus der Investment Bank sei der Ausstieg aus dem Geschäft mit verbrieften Produkten (Securitized Products Group, SPG) zu 70 Prozent umgesetzt. Gleichzeitig habe sie das Kostensparprogramm noch beschleunigt: Die CS sei gut unterwegs, ihre Kostenbasis bis 2025 um 2,5 Milliarden zu reduzieren. Im laufenden Jahr 2023 sollen die Kosten um 1,2 Milliarden verringert werden.

Die SNB hatte am Mittwochabend mitgeteilt, der CS bei Bedarf Liquidität zur Verfügung zu stellen. In dem gemeinsam mit der Finma veröffentlichten Communiqué betonten die Aufsichtsbehörden zudem, dass die Grossbank die an systemrelevante Banken gestellten Anforderungen an Kapital und Liquidität erfülle. Finma und SNB verfolgten die Entwicklungen sehr genau und stehen mit dem Eidgenössischen Finanzdepartement zwecks Sicherung der Stabilität des Schweizer Finanzsystems im engen Kontakt.

Am Mittwoch war die CS-Aktie im Handelsverlauf zeitweise um bis zu 30 Prozent abgesackt und hatte ein Allzeittief von 1,55 Franken erreicht. Ausgelöst wurde der Kursrutsch am Mittwochvormittag von Aussagen des saudischen Grossaktionärs Saudi National Bank (SNB). Deren Präsident Ammar Al Khudairy schloss in einem Interview weitere Finanzhilfen für die Schweizer Bank aus.